クラウドソーシングを利用した際の、源泉徴収についてお悩みではありませんか?

自分が源泉徴収義務者に該当するのかわからなかったり

源泉徴収されたけどどうしてよいのかわからず、そのまま放っておいてしまうことも…。

ここでは源泉徴収の基礎から

- クラウドソーシング利用者が覚えておきたい源泉徴収

- 支払調書とは

- クラウドソーシング利用者が知るべき源泉徴収の計算方法

などを紹介します。

損をしないための還付申告も紹介しますので、ぜひ最後までご確認ください。

源泉徴収とは

源泉徴収とは給与や報酬などを支払う者が、給与や報酬などを支払う前に、その金額から所得税と復興特別所得税(=所得税など)を差し引いて支払いをする制度です。

所得税などを差し引いて国に納める義務のある者を源泉徴収義務者といいます。

給与や報酬を支払う会社や個人事業主は、納税の義務がある源泉徴収義務者となり差し引いた所得税などを国へ納税しなければなりません。

平成25年から令和19年までについては、所得税と復興特別所得税をあわせて申告・納付しなければなりません。

- 所得税とは

1月1日から12月31日までの1年間の個人所得に対して課される税金のこと - 復興特別所得税とは

東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法が(平成23年法律第117号)平成23年12月2日に公布され創設された税金のこと

源泉徴収を行うべき2つの所得

会社や個人事業主が源泉徴収を行う必要があるのは、給与を支払う場合と外注先に報酬や料金を支払う場合の2つです。

給与所得は社員に限らず、パート・アルバイトなどの非正規雇用の給与支払いも対象になります。

また外注先への報酬や料金は所得税法の第204条(源泉徴収義務)で定められ、クラウドソーシングでの業務が多数該当することに注意が必要です。

個人事業主が源泉徴収を行うかどうかは従業員の有無で決まる

源泉徴収を行う者が個人事業主の場合、源泉徴収義務者になるかどうかは個人事業主に従業員がいるかどうかで判断します。

ただし常時2人以下の家事使用人だけに給与を支払っている個人事業主は、源泉徴収義務者とはならず支払う給与から所得税などの差し引きは不要です。

また従業員がおらず1人で仕事をする個人事業主は、源泉徴収義務者となりません。

報酬や料金などを支払ったとしても所得税などを差し引く必要はないのです。

クラウドソーシングにおいて発注者が個人事業主である場合、その多くは源泉徴収義務者ではないことを覚えておきましょう。

■個人事業主まとめ

|

従業員を雇い、給与を支払っている個人事業主 (常時2人以下の家事使用人だけに給与を支払う場合除く) |

源泉徴収義務者 |

|---|---|

| 1人で仕事をする個人事業主 | 源泉徴収義務者ではない |

源泉徴収が必要な報酬・料金の範囲は決まっている

源泉徴収が必要な外注先への報酬や料金は、所得税法の第204条(源泉徴収義務)で定められており、その範囲は支払われる者が個人か法人かで異なります。

■源泉徴収が必要な報酬・料金等とは (一部抜粋)

報酬・料金など支払われる者が個人の場合、源泉徴収の対象となる範囲は、

イ 原稿料や講演料など

ロ 弁護士、公認会計士、税理士、社会保険労務士などの特定資格者に支払う報酬

ハ 社会保険診療報酬支払基金が支払う診療報酬

ニ プロ野球選手、モデル、外交員などに支払う報酬

ホ 芸能人や芸能プロダクションを営む個人に支払う報酬

ヘ ホテル、旅館などの宴会で、客に接待業務をするホステスなどに支払う報酬

ト プロ野球選手の契約金など

チ 広告宣伝のための賞金や馬主に支払う競馬の賞金

クラウドソーシングの業務契約は、個人の受注者と締結されるものであり源泉徴収の対象となることが多いです。

とくに業務が「原稿料や講演料など」に該当するか確認してみましょう。

クラウドソーシング利用者が覚えておきたい源泉徴収のこと

クラウドソーシング利用者は発注者と受注者に分かれ、源泉徴収においては「する側」と「される側」になります。

クラウドソーシングを利用する場合、源泉徴収を「する側」と「される側」において正しく理解されなければなりません。

注)この見出しで「クライアント」と表記されるものは「従業員のいない個人事業主を除く源泉徴収義務者」となりますことご注意ください。

■クラウドソーシング運営会社の例

- クラウドワークスの場合

源泉徴収を「する側」 発注者:クライアント

源泉徴収を「される側」 受注者:ワーカー - ランサーの場合

源泉徴収を「する側」 発注者:クライアント

源泉徴収を「される側」 受注者:ランサー

クラウドソーシングではクライアント(発注者)が源泉徴収を行います

クラウドソーシングにおいては、クライアントが源泉徴収を行わなければなりません。

なぜならクラウドソーシング運営会社のほとんどは、業務契約を発注者と受注者との間で締結していると解釈するからです。

つまりクライアントは、発注する業務が源泉徴収の対象となるかに注意しなければなりません。

クラウドソーシングでの発注業務が源泉徴収の対象となる場合、クライアントは源泉徴収義務者となり源泉徴収を行う必要があります。

◎クラウドソーシング運営会社の考え方

■クラウドワークスの場合「Q&A」(一部抜粋)

源泉徴収が必要な契約に関しては、

クライアント(発注者)に源泉徴収を行う義務があります。源泉徴収を行う必要がある場合、

クライアントとワーカー(受注者)間でご相談の上、

契約時に源泉徴収の設定を行っていただくようお願いいたします。※当サービスはクライアントとワーカーの間で二者間契約を締結いただいており、当事者ではない弊社からは源泉徴収を行っておりません。

出典元:クラウドワークスHP Q&A

■ランサーズの場合「Q&A」(一部抜粋)

給与や報酬などの支払者(クライアント)が、給与や報酬などを支払う際に、

その金額から事前に所得税などを差し引いて支払いを行う制度です。源泉徴収の対象業務に関しては、クライアント(発注者)に源泉徴収を行う義務があります。出典元:ランサーズHP Q&A

クラウドソーシングでの記事作成報酬は源泉徴収が必要

クラウドソーシングで記事作成業務を依頼した際、クライアントは源泉徴収義務者となり源泉徴収を行う必要があります。

ワーカーはクライアントとの業務契約時に、源泉徴収の設定をお願いしましょう。

■所得税法の第204条(源泉徴収義務)で定める「原稿料や講演料など」について

第204条(源泉徴収義務)一部抜粋

一 原稿、さし絵、作曲、レコード吹込み又はデザインの報酬、放送謝金、著作権(著作隣接権を含む。)又は工業所有権の使用料及び講演料並びにこれらに類するもので政令で定める報酬又は料金

出典元:e-Govポータル

クラウドソーシングでは源泉徴収されない契約がある

クラウドソーシングでは源泉徴収が必要な業務を行う場合でも、源泉徴収されない形式の契約があります。

源泉徴収設定ができなくても心配ありません。

クラウドソーシングでは報酬が支払われるので源泉徴収票は発行されません

クラウドソーシングは業務委託契約に基づき報酬が支払われるものであるため、源泉徴収票の設定はありません。

なぜなら源泉徴収票は、給与所得に対し発行されるものだからです。

クラウドソーシングで源泉徴収が必要な業務を行う場合、ワーカーはその契約時にクライアントへ支払調書の発行をお願いするようにしましょう。

源泉徴収のために自分の名前や住所を伝える必要はありません

ワーカーは源泉徴収のために、自分の名前や住所をクライアントに伝える必要はありません。

しかしワーカーがクライアントに支払調書の発行をお願いした場合や、クライアントが支払調書を税務署に提出するときはワーカーの名前や住所が必要になります。

その際もクラウドソーシングに登録した基本情報から自動的に反映されますので、あえて名前や住所を伝える必要はありません。

クライアント(発注者)が源泉徴収を行った場合はメモすること

ワーカーはクライアントが源泉徴収した場合、その企業・個人事業主名などをメモに控えておきましょう。

■申告書B 一部抜粋

出典元:国税庁HP 申告書B

また契約時にクライアントへ発行依頼する支払調書は、報酬を支払った相手に対し提出する義務がありません。

支払調書の発行をお願いしても、納品書の発行にとどめるクライアントもいます。

支払調書が発行されないことも想定の上、確定申告で源泉徴収を漏れなく申告できるようメモに控えておきましょう。

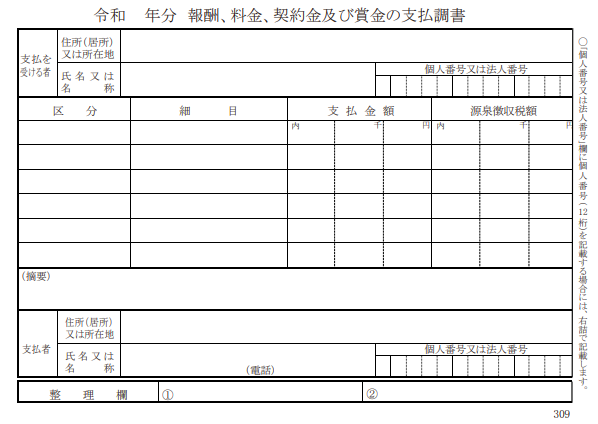

支払調書とは

支払調書とは「誰にどんな項目で年間いくら支払ったか」を、支払側が税務署に報告するための書類です。

支払調書は「法定調書」という60種類からなる大きなくくりの中の一調書であり、源泉徴収票や信託の計算書などもこの法定調書のなかに含まれます。

さらに支払調書には、不動産使用料や国外公社債等の利子等にかかわるものなどたくさんの形式があります。

クラウドソーシングではクライアント(発注者)が支払調書を作成します

支払調書を発行するのは源泉徴収義務者に限られるので、従業員のいない個人事業主は支払調書の作成義務がありません。

また支払調書は、特定業務の全報酬に対し提出不要です。

クラウドソーシングに多い原稿料や講演料などについては、年間支払金額の合計額が5万円を超えた場合に提出する必要があります。

■「報酬、料金、契約金及び賞金の支払調書」の提出範囲と提出枚数等 (一部抜粋)

提出範囲

弁護士や税理士等に対する報酬、作家や画家に対する原稿料や画料、講演料等については、同一人に対するその年中の支払金額の合計額が5万円を超えるもの

支払調書は税務署宛、源泉徴収票は給与受給者宛の書類

支払調書は「誰にどのような項目でいくら支払い源泉徴収をしたか」をクライアントが作成し税務署に提出する書類です。

■支払調書

一方源泉徴収票は、年間給与金額と所得税などの金額が記載された書類で給与受給者に提出されます。

源泉徴収票は年末調整を終えているため、給与受給者は確定申告不要です。

支払調書の場合、調書に書かれた人が確定申告をしないと税務署は支払調書内容と一致しないことがすぐにわかります。

つまりクライアントが源泉徴収し支払調書を税務署に提出することは、ワーカーの確定申告漏れを防止する役割もあることを忘れないようにしましょう。

クラウドソーシング利用者が知るべき源泉徴収の計算方法

クラウドソーシング利用者は、報酬を受け取る場合に源泉徴収の計算が正しく行なわれているか確認してみましょう。

源泉徴収の計算対象となる項目をしっかり把握することで、正しい金額で源泉徴収されているか判断できるからです。

一方報酬額は「消費税込みの金額なのか消費税抜きの金額なのか」が、クラウドソーシングの運営会社によって異なるのです。

正しい源泉徴収の計算方法を知ることは、あなたが損をせずにクラウドソーシングを利用することにつながるでしょう。

源泉徴収額は報酬額が100万円を超えると計算式が異なる

源泉徴収額はワーカーの受け取る報酬額が100万円を超えると計算式が異なります。

- 報酬が100万円以下の場合の源泉徴収額

「報酬額×10.21%」 - 報酬が100万円を超える場合の源泉徴収額

「(報酬額 − 100万円) × 20.42% + 102,100円」

またこの報酬額には「税込なのか税抜なのか」の議論があります。

国税庁の見解を見ると「税込・税抜どちらでもいい」と解釈できるでしょう。

つまり税込金額しか書かれていない場合は「税込の報酬額」で計算し、消費税が明確に区別されている場合は「税抜の報酬額」で計算されているのが実務上の取り扱いとなっています。

■消費税等と源泉所得税及び復興特別所得税 (一部抜粋)

弁護士や税理士などに報酬を支払った場合には、所得税及び復興特別所得税を源泉徴収することになっています。

この場合、源泉徴収の対象となる金額は、原則として、報酬・料金として支払った金額の全部、すなわち、消費税及び地方消費税(以下「消費税等」といいます。)込みの金額が対象となります。

ただし、弁護士や税理士などからの請求書等に報酬・料金等の金額と消費税等の額とが明確に区分されている場合には、消費税等の額を除いた報酬・料金等の金額のみを源泉徴収の対象としても差し支えありません。

クラウドワークスとランサーズの源泉徴収額計算例

ここではより具体的に、クラウドワークスとランサーズの源泉徴収額の計算例を紹介します。

◎契約金額が6,600円(税込)の場合

クラウドワークスおよびランサーズは報酬額を「税抜」で計算しています。

■ワーカーが支払う源泉徴収額

源泉徴収による所得税額は、1円未満の端数を切り捨てます。

ワーカーからみると、612円の所得税をクライアントに前払いしてもらったという意味合いです。

■クライアントがクラウドワークスやランサーズに支払う金額

税込の契約金額から源泉徴収額を差し引いた額なので、

クライアントは源泉徴収額である612円を、原則として報酬支払月の翌月10日までに国へ納付します。

クラウドソーシング利用者が損をしない確定申告の方法

クラウドソーシングで報酬を受けるワーカーは、確定申告で還付金を受けられる可能性があります。

なぜならワーカーは、源泉徴収で税金を払いすぎている場合があるからです。

確定申告をすると「税金を納付しなければならない」とのイメージを捨て、損をしない確定申告にしましょう。

確定申告に必要なのは所得

確定申告に必要なのは所得であり、収入ではありません。

経費とは、収入につながる仕事を行うために使用した費用を指します。

経費が多いほど節税になるのです。

確定申告をすると、今まで痛手だった「システム利用料」と「振込手数料」が輝いて見えるかもしれません。

■ポイント

- 所得=収入-経費

- 「システム利用料」や「振込手数料」は経費計上可能

クラウドソーシングで確定申告が必要な場合

クラウドソーシングをワーカーとして利用し報酬を得た場合、その所得額に応じ確定申告をしなければなりません。

ここではクラウドソーシングを、本業と副業で利用する2つの場合について紹介します。

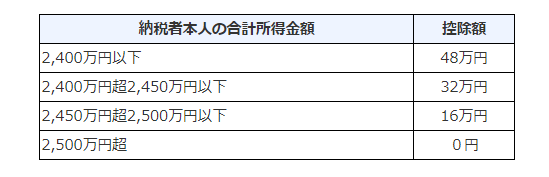

本業の場合は所得が48万円を超える場合

個人事業主が本業としてクラウドソーシングから報酬を得たとき、年間収入から経費を差し引いた所得が48万円を超える場合は確定申告が必要になります。

2019年分以前の基礎控除額は、所得金額にかかわらず一律38万円でした。

しかし2020年分(令和2年1月1日~令和2年12月31日)からは、合計所得が2,400万円以下の場合は48万円に増額されることになったのです。

また所得金額が 2,500 万円を超えた場合には、基礎控除の適用がないことも覚えておきましょう。

■基礎控除 (一部抜粋)

副業の場合は所得が20万円を超える場合

会社員が副業として報酬を得たとき、副業所得が20万円を超える場合は確定申告が必要になります。

また副業所得の計算には基礎控除がありませんが、クラウドソーシングの年間収入から経費を差し引くことができます。

副業といえど確定申告で経費を漏れなく申告できるよう、経費をメモに控えることが大切です。

確定申告不要でも源泉徴収額を還付申告すること

個人事業主が本業としてクラウドソーシングから報酬を得たとき、年間収入が48万円未満で確定申告が不要な方でも、確定申告をしてください。

つまり源泉徴収で前払いした所得税などが全額還付されます。

還付申告は通常の確定申告と同じく「申告書B」を使用してください。

■参考:還付申告 国税庁HP|No.2030 還付申告

クラウドソーシングで源泉徴収されたら?損をしない確定申告の方法は まとめ

源泉徴収とは何か?を、クラウドソーシングで源泉徴収された場合や実際の計算例と共に紹介しました。

出金手続きや確定申告にかかわらず、ぜひこの機会にクラウドソーシングの報酬を再度チェックしてみてください。

源泉徴収は所得税などを前払いしたことを証明する大切なものです。

クラウドソーシングでの源泉徴収が、あなたの確定申告で還付される一助となれば幸いです。